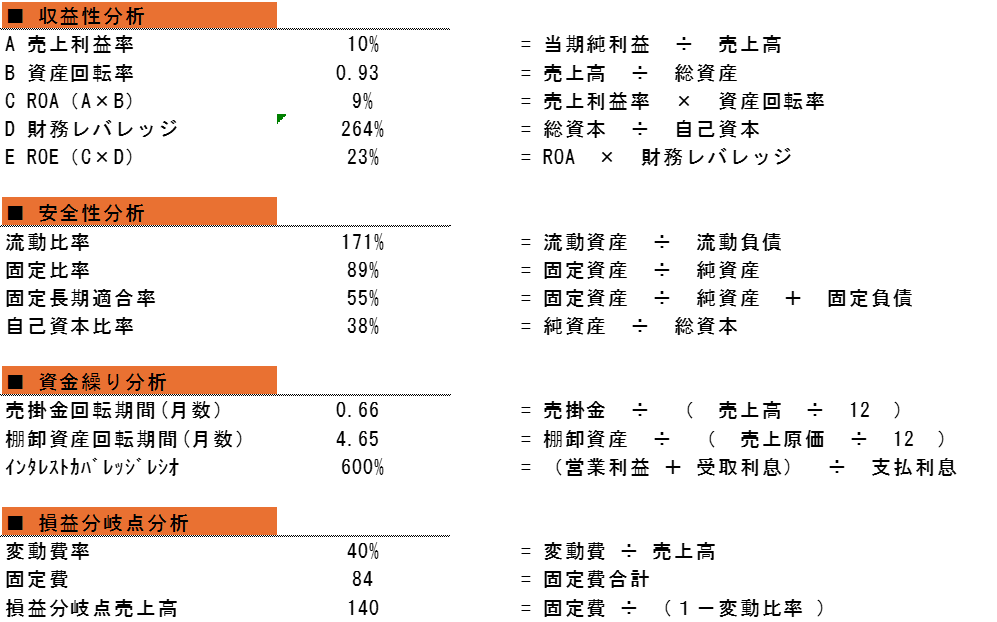

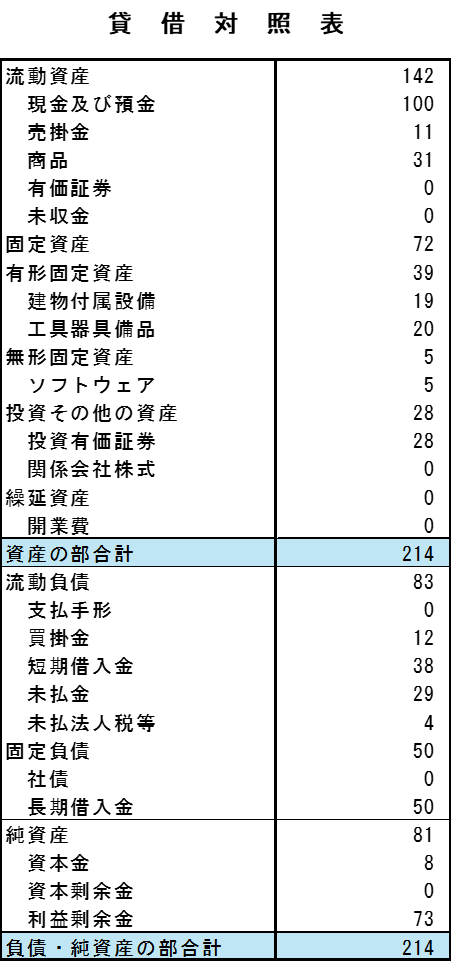

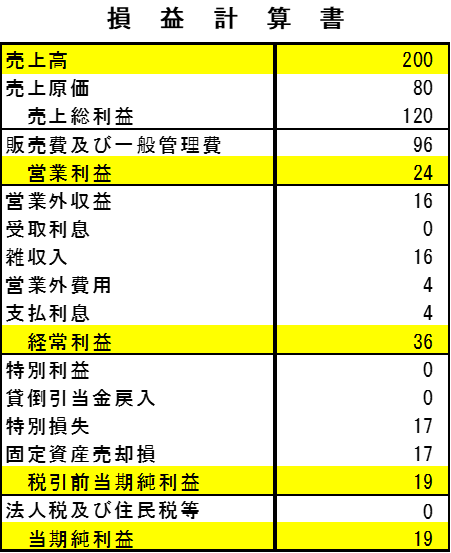

企業成長の土台となるものです。貸借対照表、損益計算書に基づき、企業の健康診断を行います。業界平均と比較し、課題を洗い出し、対策を打っていくことになります。

PLの1年間の売り上げ、利益だけではなく、BSを見ることがポイントです。以下評価の目安です。

1.現預金が月商倍率の3倍以上か。

2.売掛金が月商を超えていないか。

3.在庫が適切か(何日分の在庫があるか。在庫金額/(売上/365))

4.固定資産は経年劣化で価値が下がるものであり、使えなくなった資産を除外した場合、

債務超過になっていないか。

5.当座資産(流動資産の内、1年以内に売れるとは限らない可能性がある在庫は除外)は

1年以内にお金が出ていく流動負債を上回っているか。

6.利益剰余金は創業から積み上げてきた利益であり、マイナス(債務超過)になっていないか。

7.自己資本比率が20%切っていないか。

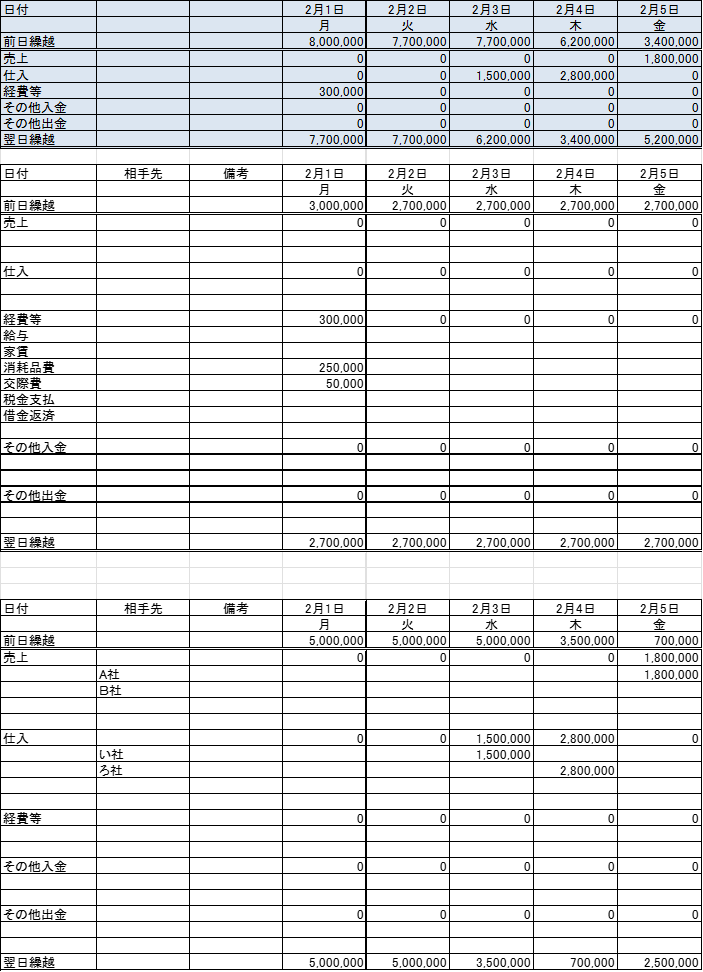

資金繰りは「黒字倒産」という言葉にもあるように、企業存続に係るものですので、問題があればすぐに浮き彫りとなり、対策を打てる態勢づくりがポイントです。

【キャッシュフロー計算書の構造】

●営業活動によるキャッシュフロー:

本業の営業活動によるもの

●投資活動によるキャッシュフロー:

投資(固定資産取得や有価証券購入)によるもの

●財務活動によるキャッシュフロー:

調達(借入金の調達や社債の発行)など

●フリーキャッシュフロー :

会社が自由に使えるキャッシュ

直近3か月の月次決算書の平均値から資金繰り計画を作り、その中に今後予定されている設備計画金額、税金、賞与等を入れ、月ごとの資金繰り計画を作ることが重要です。それにより、借入の必要性等が事前に分かります。また、資金繰り計画を実績に置き換え、解離がなぜ発生したのか検討することにより資金繰り計画の精度をあげることもとても重要です。

以下の日繰り表は、仕入出金から売上入金のサイクルが1週間程度の会社で、日々お金を無駄なく効率的に回したいという場合や、経営が苦しく、日々の入出金額が会社の生死を分ける、といった場合に使われます。

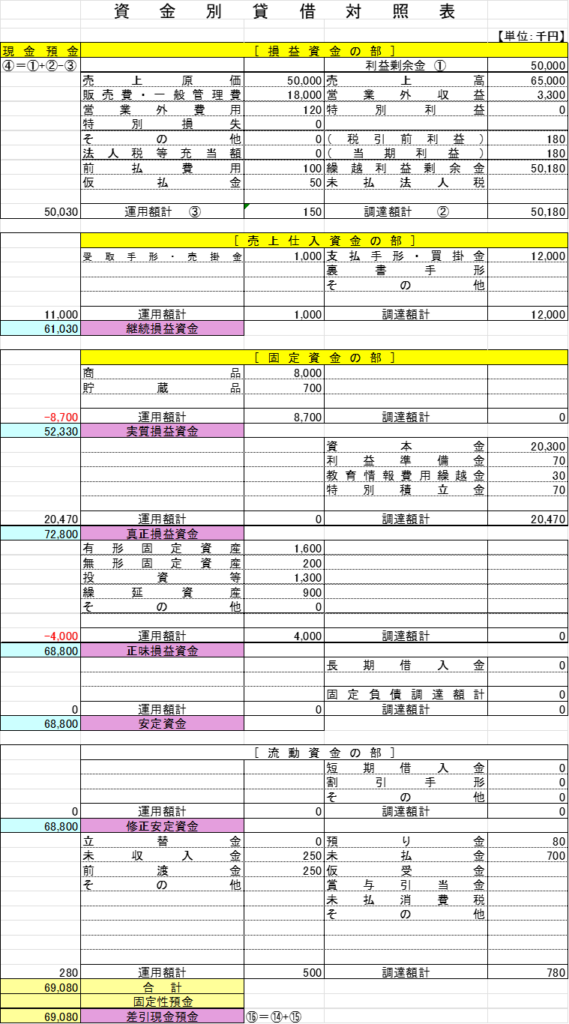

資金別貸借対照表は、会社を「創業してから儲けたお金」や「借入したお金」を、どれだけ稼ぎ、どれだけ残っているのかを、色分けした表です。。

継続損益資金

【継続損益資金】

継続資金は、会社の手元に残る資金です。 利益が発生していても、売掛金が多額であれば 、会社にお金が入って来ません。

【実質損益資金】

創業以来、企業が獲得してきた損益資金の、最終的な資金ベースの利益の額です。

【正味損益資金】

自社の資金を使って、設備投資をしたら、どれだけ資金が残るかを示すものです。

【安定資金】

安全資金は、資金がどの程度余裕があるか、を示しています。

【修正安全資金】

安定資金のマイナスを短期借入金で穴埋めする状況の場合は、早急な対応が必要となります。